本版数据来源:Choice、Wind、国家统计局、统计年鉴 本版供图:图虫创意

中国资本市场研究院研究员 匡继雄

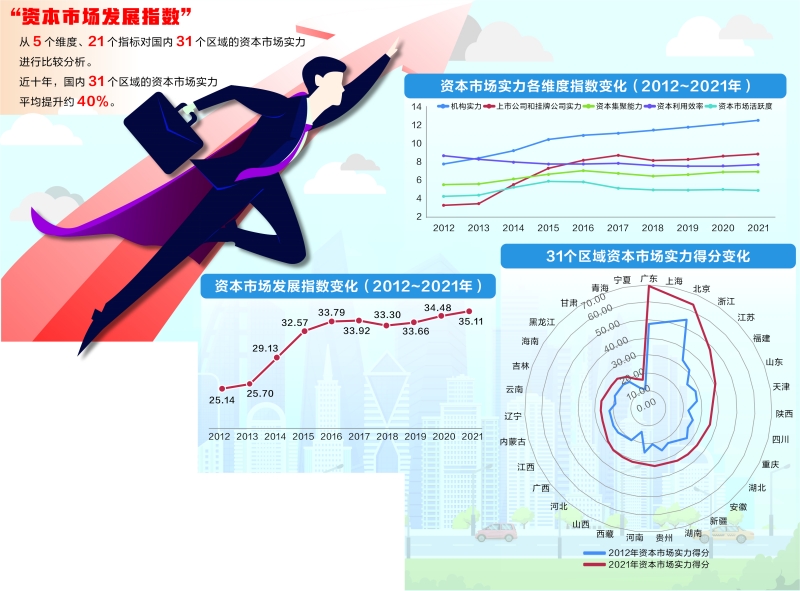

资本市场是现代金融的核心,在配置资本资源、促进经济可持续发展方面有着不可替代的作用。为全面评估十年来国内资本市场的发展水平变化,证券时报旗下中国资本市场研究院从机构实力、上市公司和挂牌公司实力、资本集聚能力、资本利用效率、资本市场活跃度5个维度设置21个指标,编制出“资本市场发展指数”,并对国内31个区域(31个省、自治区、直辖市,以下统称31个区域)的资本市场实力进行了比较分析。

“资本市场发展指数”显示,近十年来,国内31个区域资本市场实力平均提升约40%,日益成为经济要素市场化配置、推动储蓄转化为投资的重要平台,有力地促进了经济结构转型升级和效率提升,推进了区域经济的高质量发展。

整体变化:

主要指标稳步上行

区域经济的崛起离不开强大资本市场的支撑。将2012~2021年国内生产总值与资本市场发展指数进行相关分析后发现,相关系数高达0.83,计量模型拟合度达0.7,从实证的角度验证了经济的发展与资本市场发展水平的提升息息相关。

“资本市场发展指数”显示,党的十八大以来,中国资本市场实力整体呈现明显的上升趋势。31个区域在2012年的平均得分为25.1分,2017年上升至33.9分,2018年小幅下滑至33.3分,随后重拾升势,2020年突破前期高点,2021年升至35.1分,比2012年提升约四成。

分维度指数来看,除资本利用效率外,机构实力、上市公司和挂牌公司实力、资本集聚能力、资本市场活跃度均呈现出上升趋势。

资本利用效率评分的下降,主要与2012年来市场利率较高、企业的净资产收益率难以提升有关。不过,近年来随着经济进入高质量发展新阶段,金融服务实体经济能力的不断提升,区域资本市场的资金利用效率有所提高,31个区域2021年在该维度的平均得分较2019年上升约0.2分。

其他维度指数近十年均有不同程度的上升。其中,机构实力逐年增强,31个区域平均得分上升4.7分,升幅超六成;上市公司和挂牌公司实力平均得分上升5.5分,升幅为168.8%;资本集聚能力平均得分上升1.4分,升幅为25.7%;资本活跃度平均得分上升0.7分,升幅为15.4%。

区域格局:

东西部差距正在缩小

2012年“资本市场发展指数”排名前五位的依次是北京、上海、广东、浙江、江苏,2021年排名前五位的依次是广东、上海、北京、浙江、江苏,排名前五的区域格局稳定。在位次方面,广东排名由第3位升至第1位,上市公司和挂牌公司实力在五个维度中表现最为亮眼,得分由2012年的7.4分上升至2021年的19分,升幅达1.6倍。

截至2021年末,广东A股上市公司数量达762家,较2012年实现翻倍增长,排名全国第一,总市值超16万亿元,较2012年增长4.4倍,千亿元总市值上市公司达30家,其中招商银行市值破万亿元,中国平安、比亚迪、美的集团等企业市值均在5000亿元以上;新三板挂牌公司数量达974家,总市值超2700亿元,均位居全国首位。

上市公司数量的“井喷”是广东经济高质量发展的见证。广东省金融改革发展“十四五”规划提出,到2025年,金融资本集聚能力不断增强。区域性股权市场挂牌展示企业达到3万家,创业投资基金总规模达到5万亿元,进入管理基金规模前100名的创业投资机构超过30家,在科创板和创业板上市企业达到500家。

中金公司投资银行部执行总经理王胥覃称,广东产业转型升级正逐步取得成效并进入收获期,涌现出一批战略性新兴产业的优秀企业,这类企业也正是资本市场重点支持的对象。广东有望抓住资本市场改革机遇,从而实现IPO数量的爆发性增长。

“资本市场发展指数”显示,2021年排名前十位的区域中,除陕西和四川外,其余都是东部省份;排名后十位的省份中,除江西和海南外,其余都是西部和东北省份,反映出中国资本市场发展水平存在明显的地域差异。总体上看,东部地区资本市场实力强,西部和东北地区资本市场实力较弱,这也进一步验证了区域经济发展状况与资本市场的发展水平密不可分。

数据还显示,近年来,西部资本市场整体发展水平逐步提高,西部12个区域的资本市场实力平均得分由2018年的26.4分逐年上升至2021年的28.7分,升幅为8.7%,其中陕西凭借上市公司和挂牌公司实力、机构实力的大幅提升,2021年资本市场实力首次闯进前十;东西部资本市场实力平均得分差值百分比逐年下降,由2018年的72.4%下降至2021年的66%,差距正在缩小。

中国(深圳)综合开发研究院金融发展与国资国企研究所研究员余洋认为,东西部资本市场发展水平差距有所缩小的主要原因有以下几方面:一是随着西部大开发的持续推进,西部地区连续多年经济保持高速增长,平均增速高于东部地区,为西部地区资本市场快速发展提供强大的内生动能。二是西部地区拥有明显的后发优势,通过充分学习和借鉴东部地区利用资本市场发展的经验,在发债、企业上市、做大做强本地金融机构、引进私募基金等方面不断突破,实现在资本市场建设和优化直接融资环境方面对东部地区的追赶。三是西部地区重视资本市场资源的积累,努力承接东部地区资本市场发展产生外溢效应带来的发展红利,在人才引进、优化营商环境、发挥政府基金和国有资本作用等方面做文章,有效缩小与东部地区之间的差距。

机构、公司维度:

西部区域表现亮眼

从“机构实力”和“上市公司和挂牌公司实力”两个维度来看,西部区域表现亮眼,西藏和贵州分别成为这两项分维度指数进步最快的区域。

“机构实力”维度下设券商、基金、期货注册资本、机构数量、券商总资产、公募基金和私募基金管理规模等指标。

作为资本市场最重要的中介服务机构,证券公司近十年来经营总体稳健,资本实力不断增强。截至去年末,证券行业平均风险覆盖率、资本杠杆率、流动性风险覆盖率等风控指标均大幅超过监管标准线,总注册资本超6000亿元,总资产超10万亿元,净资产达2.57万亿元,较十年前分别增长约1.6倍、4.4倍和2.4倍,证券公司高质量发展具备了扎实的基础。

期货公司是期货市场功能发挥的重要中介,助力期货市场打通服务实体经济的“最后一公里”。截至去年末,全国150家期货公司总资产达1.38万亿元,总注册资本接近千亿元,较2012年增长约1.9倍,抗风险能力明显增强。

公募基金近十年规模不断扩大,已成为我国资产管理行业的重要标杆。截至去年末,公募市场共有基金管理机构151家,较2012年接近翻倍增长。公募基金产品体系日益丰富,推出了国企改革、一带一路、科创主题、ESG主题、养老目标基金等权益类及商品基金等创新产品,全行业基金管理规模破25万亿元,为2012年底的8倍。

私募基金作为多层次资本市场的重要组成部分,在支持创业创新、提高直接融资比重、服务实体经济和居民财富管理等方面发挥了重要作用。截至去年末,在基金业协会登记的私募基金管理人达2.46万家,私募基金管理规模达19.8万亿元,年复合增速超三成,呈现良好发展态势。

从具体区域来看,31个区域在“机构实力”维度的评分较2012年均有不同程度的上升,其中西藏排名提升最多。截至去年末,有东方财富、华林证券2家券商注册在西藏,区域券商总资产较2012年增长约14倍;公募基金、私募基金管理规模分别达1348.9亿元、3764亿元,均位列全国第7位。

“上市公司和挂牌公司实力”维度下设上市公司数量和市值、新三板挂牌公司数量和市值、区域股权挂牌公司总资产等指标。

十年来,上市公司和挂牌公司群体不断发展壮大,数量稳步增长,质量显著提升,逐步发展成为经济中最活跃、最富创造力和竞争力的市场主体,在落实创新驱动发展战略、促进经济高质量发展中发挥了至关重要的作用。

截至去年末,A股上市公司数量达4685家,总市值破90万亿元,分别较2012年增长约0.9倍和3倍;新三板挂牌公司数量达6932家,总市值约2万亿元,分别较2012年增长34倍和73.9倍;区域股权挂牌企业总资产达2.7万亿元,较2012年增长约2.9倍。

31个区域“上市公司和挂牌公司实力”维度的评分较2012年均有明显上升,其中贵州排名前进最多。截至去年末,贵州A股上市公司总市值超3万亿元,十年增长约8.5倍,增速位列全国首位,其中贵州茅台市值增长超10倍,总市值达2.58万亿元;区域股权挂牌公司资产总计达1.45万亿元,约为第二名江西的3.8倍,独占鳌头。

资本维度:

天津、山西、安徽提升明显

“资本集聚能力”维度下设股权融资额、债券融资额、创投投资额等指标。近十年来,交易所股票市场不断发展壮大,市场层次不断丰富,服务实体经济的能力持续增强。截至去年末,近十年A股股权融资累计融资额超12万亿元,为实体经济发展壮大提供了有力支持。债券市场规模稳步扩大,品种日趋丰富,近十年交易所债券市场累计融资额超40万亿元,成为服务实体企业融资的重要场所,在提高直接融资比重、服务区域经济发展等方面发挥了重要作用。创投机构十年来累计投资超8万亿元,在培育经济增长新动能、促进战略性新兴产业发展、推进经济高质量发展等方面发挥了重要作用。

具体区域来看,天津资本集聚能力排名由2012年的第23位提升至2021年的第13位,前进位次最多。天津2021年A股股权融资额、债券融资额分别位列第17位和第9位,较2012年分别提升8位和3位。截至去年末,天津辖区存续公司债券2327亿元、资产支持证券1596亿元,合计近4000亿元,公司债券和资产支持证券已成为天津辖区企业筹措中长期资金的重要渠道。

“资本利用效率”下设A股上市公司净资产收益率、规模以上工业企业总资产利润率、区域股权挂牌公司总资产利润率等指标。在区域资本利用效率总体略有下降的情况下,山西在该维度的评分较2012年提高0.5分,排名位居第11位,较2012年提升17位,前进位次最多。

“资本市场活跃度”下设股债基交易金额、商品期货成交量和创投投资案例数等指标。2021年31个区域股债基合计交易金额超296万亿元,创近五年新高;商品期货成交量达95.5万亿手,较五年前增长超五成,资本市场活跃度明显增强,市场运行效率逐渐提升。

近十年来,大部分区域资本市场活跃度均有不同程度的提升。其中,安徽在该维度的三个细分指标的排位均有提升,股债基交易金额排名由第15位上升至第13位,商品期货成交量由第6位上升至第4位,创投投资案例数由第17位上升至第10位。

领先区域五大核心举措

资本市场的发展离不开政府相应政策的引导和支持。中国资本市场研究院通过对资本市场实力领先区域近年来发布的相关政策进行梳理,总结出五大核心举措:

一是强化实体经济与资本市场功能的对接。围绕促进实体经济发展,加快建设股权市场,积极开拓债券市场,规范发展要素市场,培育引导私募市场,提升证券期货业服务水平,营造良好市场发展环境,更好地发挥资本市场对经济结构调整和转型升级的支持作用,提高资本市场对区域经济发展的贡献率。

二是加强优质上市资源储备。紧抓注册制改革和多层次资本市场体系发展的机遇,着力筛选一批符合国家产业政策、规范经营、成长性好、潜力大的企业,建立分层次、分行业、有梯队的重点上市后备企业库。加快培育科创型优质公司,支持制造业单项冠军、专精特新“小巨人”等企业发展壮大,以龙头企业发行上市,带动行业发展,推进产业结构优化升级,形成优势产业。

三是推动上市公司提质增效。2021年资本市场实力前十区域均发布了推动上市公司高质量发展的相关政策,支持上市公司在稳步推进主业发展的基础上,合理运用再融资、并购重组、引入战略投资者等资本运作手段,强化其在战略性新兴产业、促进产业基础高级化和产业链现代化中的带动作用,推动上市公司做大做强,提高资本利用效率,实现有质量的增长。

四是补齐资本市场中介机构短板。该举措主要包括支持本土券商创新提质,增强资本实力,加快建设高质量投资银行,支持符合条件的期货公司上市,支持引进培育审计、法律、评级、征信、交易、结算等市场主体和基础设施等政策,充分发挥金融中介机构在金融资源、人才资源、专业能力等方面优势,为上市公司及拟上市挂牌企业提供全链条综合服务。

五是着力防范化解资本市场风险。例如,依托城市管理平台和公共信用信息服务平台,全面监测辖区内风险信息,加强对上市公司、证券期货经营机构的日常监管,及时发现、及时报告风险情况,并加强与相关地区和部门的协调,妥善化解风险,维护市场稳定。

声明:证券时报力求信息真实、准确,文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担。

.gif) 证券时报APP

证券时报APP

.gif) 微信公众号

微信公众号