|

| 刘敬元 邓雄鹰 杨卓卿/制表 图虫创意/供图 |

证券时报记者 刘敬元 邓雄鹰 杨卓卿

驷之过隙,又是新年来到。

年初是保险机构总结得失、定调中期配置、调整短期战术之时。为了解保险机构最新想法,证券时报记者从2016年开始组织《中国保险投资官调查》,每年年初向险企投资部门和保险资产管理公司相关负责人发放问卷。

2022年中国保险投资官调查于日前结束,累计回收22份有效问卷,调查对象覆盖了国内主要保险资产管理公司、保险公司的首席投资官以及投资业务条线负责人。样本机构管理的资金约15万亿元,约占22.7万亿保险资金余额的66%。

对于2022年的市场行情,参与调查的保险投资官普遍持有“中性”态度,仅9%的受访人士表达出“比较乐观”的市场判断。

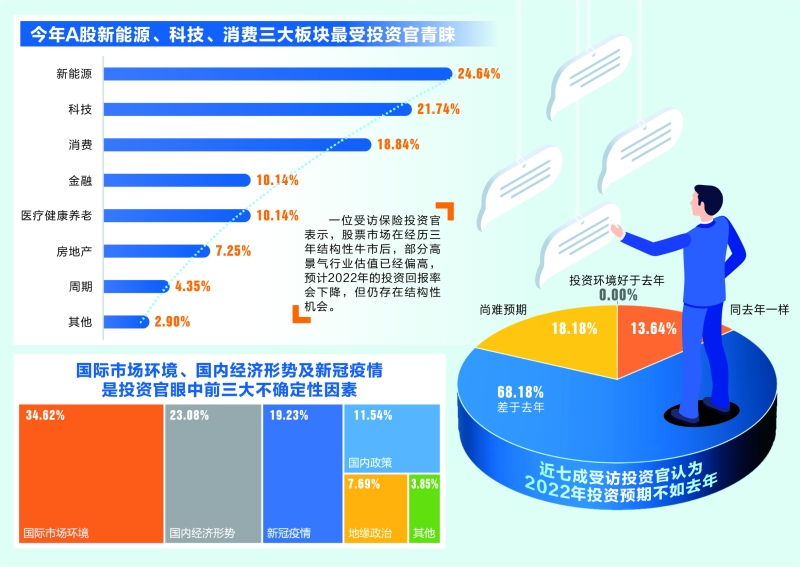

正因如此,保险投资官普遍下调了未来1~3年的投资收益目标。其中,国际市场环境、国内经济形势及新冠疫情三个因素成为他们眼中最大的不确定性。

战术配置上,保险投资官表示最有意愿增配股票、股基,基础设施以及债券、股权投资等。他们普遍认为,A股目前估值合理,未来一年投资机会大于风险。其中,新能源、科技、消费三大板块最受看好。

“2022年宏观环境面临一定压力,但政府稳增长意图较为明确。”一位受访保险投资官表示,“股票市场在经历三年的结构性牛市后,部分高景气行业估值已经偏高,预计2022年的投资回报率会下降,但仍存在结构性机会。”

2022投资前景:

六成态度“中性”

2022年中国保险投资官调查显示,63.64%的投资官对今年的投资前景抱有“中性”看法,27.27%怀持“悲观”态度,另有9.09%选择“比较乐观”。

两相对比,市场情绪有所低落。回顾一年之前的2021年中国保险投资官调查,彼时受访投资官对当年投资前景持“中性”、“悲观”、“比较乐观”态度的比例分别为65%、4%、30%。

谈及投资环境,多数保险投资官认为2022年将逊于2021年,“面临的宏观环境仍然比较复杂,贸易摩擦、国际关系冲突、国内政策波动等,仍然需要立足基本面研究,挖掘结构性机会。”某大型保险资管投资官称。

另有保险投资官表示,宏观环境方面,预计2022年疫情将持续干扰全球经济复苏,全球通胀仍处于较高水平,国内经济下行压力加大,稳增长需求进一步上升;固收市场方面,预计利率继续维持区间低位震荡,险资配置和再配置压力加大;A股市场大概率是结构性行情,投资节奏较难把握。

年内投资收益:

七成倾向下调

投资环境预期走弱,也引发保险投资官调低未来投资收益率的想法。

七成保险投资官表示可能下调未来1~3年的投资收益目标,另有近三成则表示将平稳维持投资收益目标,但没有一位投资官表示会上调投资收益目标。

一位保险投资官在受访中强调,市场无风险利率走低,股票市场已三年走牛,这是他判断今年投资环境逊于去年,并下调投资收益目标的最关键原因。

通盘来看,国际市场环境、国内经济形势及新冠肺炎疫情三个因素成为2022年投资官眼中最大的不确定性,占比分别为34.62%、23.08%、19.23%。

一位保险投资官表示,“美联储加息影响全球的货币政策,全球市场的流动性面临较大不确定性;国内疫情反复拖累消费复苏,地产信用顺利扩张成疑,国内经济形势具有较大不确定性。”

某中型保险资管的投资官也谈到,由于各国防疫情况不同,疫情难以终结,会对经济产生持续的影响;美元加息亦会对利率、大宗、权益市场产生影响。

亦有投资官表示已看淡疫情影响,“新冠肺炎疫情的变化对资本市场的影响越来越小,美联储加息基本确定,国内稳货币宽财政政策难有改变。因此,国内经济形势和地缘政治不确定性才是2022年最大的不确定性。

宏观因素最揪心:

经济下行与地方财政

对于当前最担忧的国内宏观经济因素,保险投资官们选择“经济下行压力”和“地方财政压力”的居多,二者分别占40%、36%的比重。

“经济回升幅度和时间长度不确定。”一位保险投资官提到。对于经济基本面,数位保险投资官从消费、投资、出口角度分析,疫情反复,经济下行压力仍大。比如,疫情拖累消费复苏;滞胀的隐忧更强,尤其是在地产下行的基本面下,基建及其他顺周期部门能以何种形态修复需进一步观察;出口在国外替代背景下,有下滑压力。

土地市场疲弱,隐性债务严控,地方面临较大财政压力,这也是保险投资官比较关注的宏观因素。“地产行业萎缩后,国内经济动能进一步放缓,减税和集中供地对政府的财政也产生较大压力,进而有可能加大地方债务风险。”一位保险投资官说。

投资风险需直面:

信用违约和股市波动

对于当前最担忧的投资风险,44.83%的保险投资官选择了“信用违约风险”。自2016年证券时报开启中国保险投资官调查以来,信用风险一直是险资最担忧的投资风险。

“信用风险存在进一步暴露的可能”、“利率下行可能比较确定,信用风险的程度有不确定”……多位保险投资官表示。

与此同时,在股市经历了三年的小牛市行情后,2022年初保险投资官对“股票市场波动”的担忧有所凸显,有34.48%的保险投资官最担忧这一风险,与2021年初37.50%的比例大体持平。

综合分析,保险投资官担忧股市波动的原因在于:首先,美元加息预期上升,叠加持仓较集中、估值较高、外部流动性收紧,股市波动风险加大;同时,股票资产大幅波动将对公司整体投资收益形成较大影响。此外,少数险企随股东实施I9新准则,投资业绩受股市波动影响较大。

与往年相比,“利率下行”在险资担忧中的占比有所提升,有13.79%的保险投资官对这一风险表示最担忧。

“保险资金的固收资产配置比例较高且是刚性需求,在久期错配的情况下,对利率下行的长期风险最为担忧。”一位保险投资官表示,加之缺乏对应的长期资产,难以通过有效措施去管理利率风险,而其他风险均可以进行提前应对或动态管理。

另一位投资官表示,保险资金投资以固定收益和二级权益为主,利率下行使得保险资金配置和到期再配置的压力加大。

增配“铁三角”:

权益债券基础设施

战术资产配置上,在2022年最愿意增加投资的资产中,股票股基、债券、基础设施、股权投资获得较多保险投资官的青睐,且票数分布相对均衡。

在22份问卷中,保险投资官对倾向增配的主要资产共计投出64票,其中投向股票股基的最多,为16票,占比25%;基础设施获得14票,占比21.88%;债券和股权投资各获12票,占比均为18.75%。

综合来看,股票股基和股权投资这类权益资产,仍是险资倾向于增大投资的领域,二者合计占比43.75%。

“在债券收益率中枢缓慢下移、居民财富配置需求释放的大背景下,对权益资产长期看好。”一位保险投资官说。另有选择权益资产的投资官指出,可能存在超额收益机会,要向弹性资产寻求增强收益。

在基建投资方面,投资官们观点存在差异。有的侧重不利的一面,比如非标供应受限,且收益率下行;有的则表示,股债收益率预期较低,适度增加基础设施等另类投资,符合政策导向,逆周期调节下新老基建有望发力。

“非标资产荒不得不增持债券,目标收益率要求高不得不增投权益。”一位投资官说。

调查显示,投资官仍十分重视对债市、股市等资本市场的投资,较具代表性的观点如下:

“债券作为保险资金投资的压舱石,在长期利率中枢下行的趋势下和资产负债久期匹配的需求下,仍然具有投资价值。”

“利率大概率呈下行趋势,债市仍然有走牛的可能。”

“流动性充裕,把握节奏和估值性价比前提下,资本市场依然可提供较好的机会。”

“在通过利率债继续强化资产负债匹配的基础上,适当增配优质权益。”

“债券、股票股基、股权投资三者的资产性价比及预期收益率在大类资产中相对较高。”

其中一位保险投资官谈及债、股的投资思路时表示,“目前债券配置比例不低,主要是结构调整,拉长久期;在固收类资产收益率下行的情况下,重点要把握权益类资产(包括股票、股权投资)的结构性机会。”他还强调,要抓住资产证券化产品等另类固收资产的配置。

A股估值合理吗?

近七成选择点赞

对于当前A股估值水平,22位参与调查的保险投资官中,有15位认为“基本合理”,占比68.18%;6位认为“较高”,占比27.27%;只有一位认为“较低”。总体上,认为估值基本合理、较高的情况可谓“七三开”。

保险投资官分析,目前A股估值和股债性价比均处于近几年相对中枢的位置,整体估值相对合理。截至2022年1月9日,整体估值不高,TTM市盈率低于20。

不过,不同板块间分化较大,科技类和成长类股票的结构性估值不低,银行等价值股的估值分位目前处于历史底部。

“便宜的股票不看好,看好的股票不便宜。”一位保险投资官说。

权益配置空间:

保持相对稳定

颇受资本市场关注的是,保险资金将如何调整资产配置比例。根据本次调查,2022年险资对权益资产的投资比例大概率会“保持相对稳定”。

针对“2022年险资配置的权益资产比例会如何变化”的问卷问题,在所列示的“明显提高”、“有所提高”、“保持相对稳定”、“还不确定”4个选项中,54.55%的投资官选择“保持相对稳定”,22.73%的投资官选择“有所提高”,这一比例较2021年的47.83%明显降低。

选择权益比例“有所提高”的投资官,更多是基于利率下行背景的被动考量。

“负债成本压力及利率长期下行背景下,预计今年权益资产预期收益率及性价比相对较高,通过增加权益投资比例以期提高收益率水平。”某大型机构的投资官如是解释权益配置会“有所提高”的原因。

另一位做出同样选择的投资官解释,生息资产收益下行,需要提高风险资产暴露弥补成本收益缺口。

绝大部分投资官认为,2022年权益投资比例会保持相对稳定。一位投资官表示,择机对权益类资产配置进行结构性调整,但仓位总体不变。

“目前A股估值整体处于近几年中枢的位置,估值相对合理,对2022年权益市场判断中性,预计险资的权益配置比例不会发生较大变化。”另一位投资官如是说。

还有一位投资官表示,股票市场难以存在全面大幅上涨的系统性机会,主要以结构性机会为主,吸纳资金的规模较为有限,险资难以整体加大配置,仍然是以优选配置结构、获得结构性机会为主,整体权益配置比例预计相对比较稳定。

值得一提的是,偿付能力新规也会带来一定影响。一位投资官分析,偿付能力新规下,行业充足率预计有所下行,可能对权益配置也带来一定影响;但同时行业权益配置比例跟当年市场走势正相关,也跟成本收益匹配压力有关,在固收利率下行的情况下,行业对权益配置的动力还是较强的。现阶段来看,可能全行业的主动配置意愿上还相对稳定,或者略有下调。

对权益持仓变化持不确定观点的投资官认为,股权占比预计继续提升,但股票和股基持仓深受A股走势影响,不好确定。另外,资产荒与偿二代新规均有扰动。

股市赚钱行情几何:

六成“富贵险中求”

这次调查中,有超六成的投资官选择“2022年A股机会大于风险”,正所谓“富贵险中求”。另有36.36%的投资官认为风险高于机会。

“流动性充裕,政策友好,把握节奏和估值性价比前提下,资本市场依然可提供较好的机会。”一位保险投资官信心十足。

多位乐观派投资官认为,2022年投资的关键在于把握结构性机会。

一位选择了“2022年A股机会大于风险”的保险投资官认为,在利率趋势下行、居民资产再配置的背景下,A股长期趋势较好,虽可能有市场的短期波动,但市场结构性机会或仍然较为明显。

“虽然部分行业的估值偏高,但上市公司盈利增速可以消化部分估值,同时A股市场在2022年面临的流动性较为宽裕,政府稳增长意图明确,产业扶持政策可期,A股仍然存在结构性机会。”另一位投资官表示。

有的投资官虽然也认可对结构性机会的把握,但提示要降低预期收益。

在另一派看来,2022年可能有投资机会,但影响因素太多,不确定性或者说风险更大,且低估值的优质资产进一步稀缺。

一位认为投资风险更高的投资官认为,权益牛市难持续,有巨幅震荡可能;债券利率下行空间小,下半年需防滞胀风险。

另一位投资官认为,通胀超预期将抑制货币宽松空间,叠加成长股结构性估值泡沫,增加了股市风险因素。

在被问到看好今年A股哪些板块的投资机会时,24.64%的投资官选择了新能源,21.74%的投资官选择了科技,另有18.84%的投资官选择了消费板块,医疗健康养老和金融板块则均获10.14%的选票。

问卷统计发现,13名投资官同时选择了科技、新能源板块,占比超过50%。

对于2021年的大牛板块新能源,一位投资官解释今年继续选择该板块的原因——高景气持续行业(和困境反转行业)预期业绩好,市场认可度高。

一位选择了消费、科技和新能源板块的投资官分析,新能源作为景气度持续向好的行业,在能源转型的大背景下,仍有上涨空间;科技股受益于流动性充裕和政策加持,容易形成基本面和估值共振;消费板块中部分有长期竞争力的龙头股,处于估值合理、增速尚可的阶段,可逐步进行布局。

虽然新能源板块看好者不少,但投资官普遍认为需要等待时机。一位选择了金融和新能源板块的投资官认为,金融估值较低,新能源增速整体高于其他行业,需等估值调整到位后才有较大投资机会。

一位选择了消费、医疗健康养老、科技和新能源板块的投资官分析,待估值消化较充分后,依然选择景气度占优的板块,其他板块视政策等因素变动,把握交易性机会。

港股现实很骨感:

今年梦想还要有

在去年初进行的保险投资官调查中,多数受访者表示看好港股的投资机会。虽然现实很骨感,但在今年的这一轮调查中,仍有54.55%的投资官认为今年港股机会比较大,18.18%的投资官更认为港股有战略性机会。不过,上述比例较去年的65.22%、21.74%都有所降低。

综合来看,认为港股机会比较大的投资官主要认为,AH股溢价处于历史高位。一位认为港股有战略性机会的投资官认为,港股整体估值较A股折价明显,传统蓝筹板块或迎来价值重估。

另一位做出同样选择的投资官认为,港股经过大幅调整,部分股票估值较低,长期战略配置具有比较大的吸引力,可逢低择机增加配置。

今年有4.55%的投资官认为“港股投资价值低于A股”,去年则无人问津这一选项。一位认为A股投资价值更高的保险投资官认为,美联储加息背景下,资金流动性承压,与此同时,国内反垄断监管的背景下,互联网企业还在商业模式梳理和寻底阶段。

此外,有22.73%的投资官认为,港股2022年的投资机会尚难确定。有投资官表示,“主要原因是,港股受国际市场尤其是美国市场影响较大。”

声明:证券时报力求信息真实、准确,文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担。

.gif) 证券时报APP

证券时报APP

.gif) 微信公众号

微信公众号