5月5日,大盘全天震荡调整,沪指相对偏强,创业板指领跌。截至收盘,沪指跌0.48%,深成指跌0.82%,创业板指跌1.31%。

盘面上,AI概念股表现分化,AI设计概念股早盘活跃,启迪设计、新城市均20CM涨停;教育股盘中大涨,科德教育20CM涨停,学大教育、国新文化等涨停;ChatGPT、数据要素等方向午后展开反弹,光云科技20CM涨停,海量数据、中远海科、久远银海涨停。

另一边,液冷、CPO概念股大跌,高澜股份20CM跌停,剑桥科技盘中触及跌停;传媒、游戏股陷入调整,宝通科技、迅游科技跌超10%。

大金融股早盘一度冲高,中国银河、海通证券涨超5%,民生银行涨超4%。地产股盘中异动,中交地产、天保基建、华夏幸福涨停。

总体上个股跌多涨少,两市超3400只个股下跌。沪深两市今日成交额10712亿,较上个交易日缩量1005亿。板块方面,教育、数据要素、房地产、ChatGPT等板块涨幅居前,液冷服务器、CPO、手机游戏、新冠药等板块跌幅居前。北向资金全天净买入6.33亿元,其中沪股通净买入15.93亿元,深股通净卖出9.59亿元。

尽管整个人工智能板块今天收了个红柱,但就像前面所说,“分化”的特征非常明显,不仅是细分概念之间的分化,还有一个值得注意的细节是,今天领涨的AI个股,不少是已经A杀或者说调整好一阵了的“老龙头”,比如云从科技,汉王科技等。

而近期领涨的核心AI个股,却出现了大幅下跌。

在不少短线投资客眼里,“老龙反抽”像是高潮尾声,预示着行情的短期见顶,因此即便你仍旧看好人工智能板块,也应该注意风险了。

此外,今天还有一件事,或许也提醒大家注意短期风险——那就是备受关注的明星私募基金经理李蓓,官宣“封盘”。

今天中午,有“私募魔女”之称的半夏投资创始人李蓓在公司官微发文,称昨日已对外公告,半夏旗下的宏观对冲系列基金,含半夏宏观、半夏稳健、半夏平衡,均不再对新投资人开放认购,仅接受存量投资人追加。相关公告显示,这一阶段性封盘将从5月8日开始。

李蓓在文中表示,作为以绝对收益为目标的宏观对冲基金,半夏一直都希望实现与股市不相关的长期绝对回报。所以,一方面需要经常使用一些权益类衍生工具,比如期权等,对于个股持仓进行保护,规避大盘下跌的风险。另一方面需要在其他的资产类别,比如国债和商品上,寻找机会创造收益。

“现在半夏宏观对冲系列的规模已经超过了100亿,如果规模再扩大较多,若干我们经常使用的工具,就会面临交易所的持仓限制,对策略的实现和长期收益率水平就会产生一定的影响。我们希望维持一直以来的风险收益特征,维持与股市的低相关性,努力实现长期较高的绝对收益。跟第一梯队的规模和滑落到二流的业绩相比,我们宁肯选择维持第二梯队的规模并争取维持一流的业绩。”李蓓表示。

上个月初,李蓓曾发文,就地产行业和地产股投资机会分享观点。李蓓认为,地产行业在经历供给侧改革后,未来在供需层面存在剪刀差,未爆雷地产企业资产重估弹性巨大,其中她尤其看好港股优质地产股。

李蓓表示,自己公开看多地产股已经很长时间。巧合的是,今天A股市场地产板块表现还挺不错。不过板块整体相较李蓓上次表态,还是跌了一些。

对于市场,前不久李蓓在一次访谈中提到,从长周期看,更倾向于震荡慢牛。现在市场进入小平台,长期牛市还在,但不是“V型大反转”,而是震荡重心上移。同时李蓓比较看好地产股,她觉得这是十年一遇级别的机会,未来有一批公司相对当前的股价存在3-10倍的上涨空间。

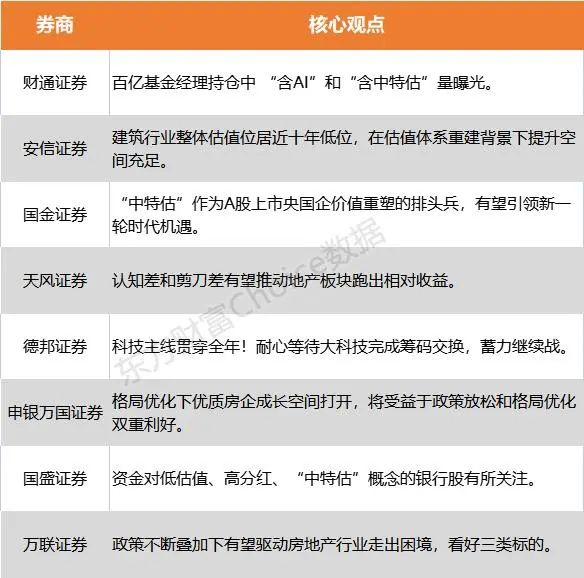

除了知名私募的策略,还有一类观点也值得参考,那就是近期陆续出炉的券商金股策略报告。

据报道,截至目前,约50家券商发布5月金股,去重后合计推荐355只金股。相比4月份,5月金股在传媒、建筑、电力及公用事业行业增配较多,在电子、计算机和医药行业减配较多。

展望5月行情,不少券商认为有望迎来红5月。配置方面,中特估(中国特色估值体系)和TMT(通讯、传媒、计算机行业)等主题板块仍备受关注,尤其中特估受到一致看好。值得一提的是,已有多家券商在金股策略报告中对于AI等热门板块发出警示,呼吁控制仓位,或回避主题炒作的股票。

比如国金证券表示,“中特估”作为A股上市央国企价值重塑的排头兵,有望引领新一轮时代机遇;德邦证券指出,科技主线贯穿全年,耐心等待大科技完成筹码交换;安信证券认为,建筑行业整体估值位居近十年低位,在估值体系重建背景下提升空间充足。

国泰君安认为,要回避纯主题炒作的股票,并逐渐过渡到预期有望上修、风险特征不高的成长股。具体而言,看好三大方向:一是股价调整充分、盈利预期见底,微观交易结构较优,且中期维度受益周期性复苏和技术创新板块,美元紧缩周期的尾声也有利于长久期资产,继续看好低位成长,如创新药、半导体;二是在传统领域中关注受益于复苏、一季报有望超预期的成长性的细分,如啤酒、食品,以及受益于中特估+类债资产的重估,如建筑、石化、金融;三是中期空间大、产业政策不断催化的TMT成长股,下一阶段重点关注数据要素及经济相关子板块,包括运营商、云服务、算力、数据安全等。

中邮证券则建议,控制一定仓位,在TMT板块内选择有业绩支撑且确定性强的公司进行积极布局。中邮证券认为,科技板块前期涨幅较大,交易集中度偏高,短期板块内部存在调整需求;但从长期资金配置视角看,由于前期基金配置比例较低,基金对科技板块的配置仍在持续;后续随着大模型加速迭代和相关技术与应用的落地,板块行情有望再度重启。